Po ponad sześciu miesiącach obowiązywania przepisów regulujących rynek energii elektrycznej (EE) w Polsce, analitycy Instytutu Jagiellońskiego (IJ) przyglądają się cenom dla odbiorców końcowych oraz – w kontekście niedawnego raportu Komisji Europejskiej – potrzebie dalszego utrzymywania obecnych nadzwyczajnych środków interwencyjnych.

Tytułem wprowadzenia

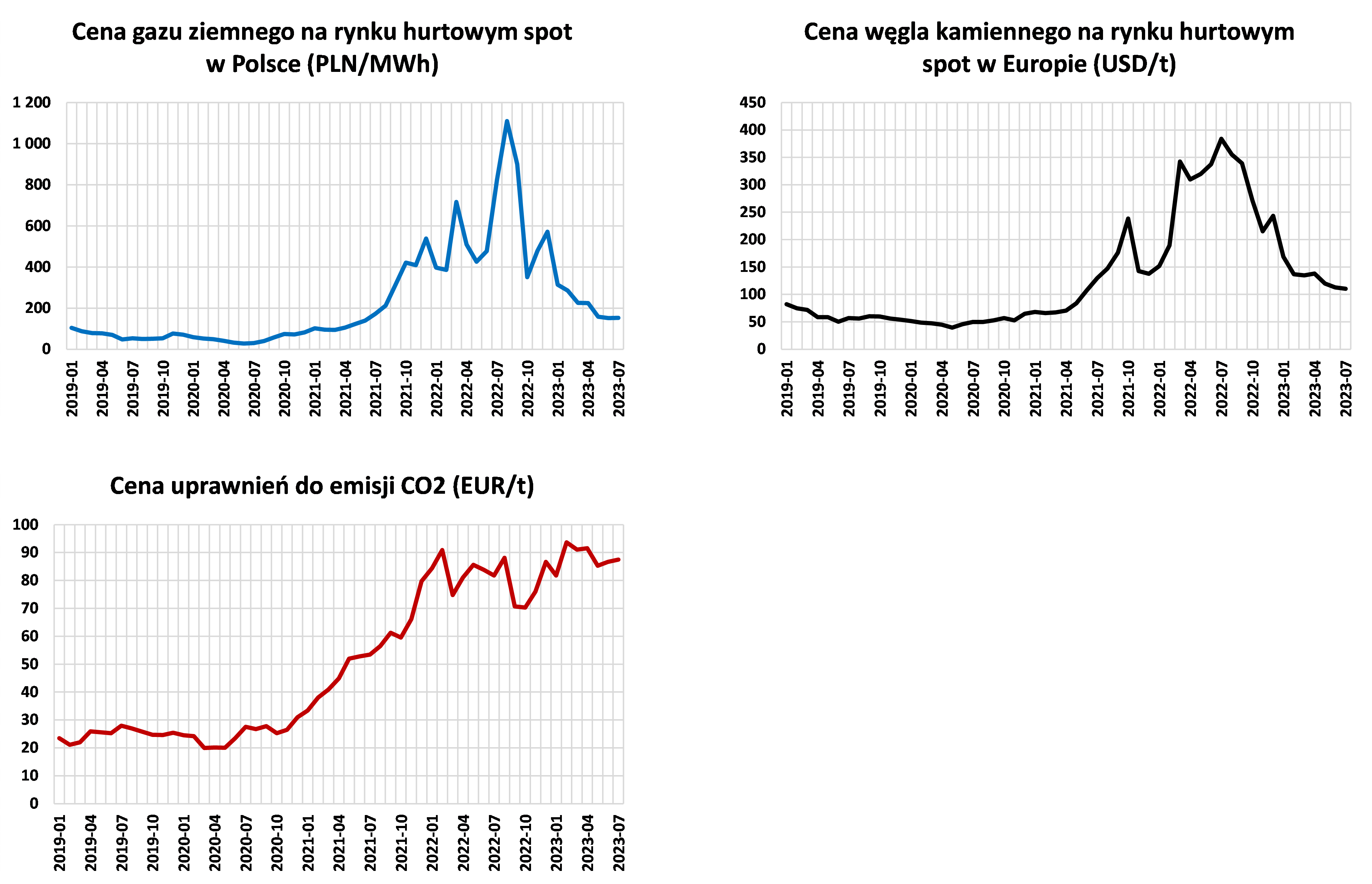

Szoki cenowe na europejskich rynkach paliw w 2022 roku (Rys. 1) wynikające z agresji Rosji na Ukrainę przełożyły się na rekordowo wysokie poziomy hurtowych cen energii elektrycznej w wielu krajach Unii Europejskiej, w tym także w Polsce (Rys. 2). W okresie najwyższych cen w 2022 roku, gaz ziemny na rynku hurtowym spot w Polsce kosztował nawet 1.100 PLN/MWh, podczas gdy między początkiem 2019 oraz połową 2021 roku nie przekraczał 100 PLN/MWh. Węgiel kamienny w sierpniu 2022 roku wzrósł do ok. 380 USD/tonę, podczas gdy między początkiem 2019 oraz połową 2021 roku nie przekraczał 100 USD/tonę.

Rys. 1. Ceny hurtowe paliw oraz uprawnień do emisji CO2. Opracowanie własne w oparciu o dane Investing.com, Polskich Sieci Elektroenergetycznych (PSE) oraz Towarowej Giełdy Energii (TGE)

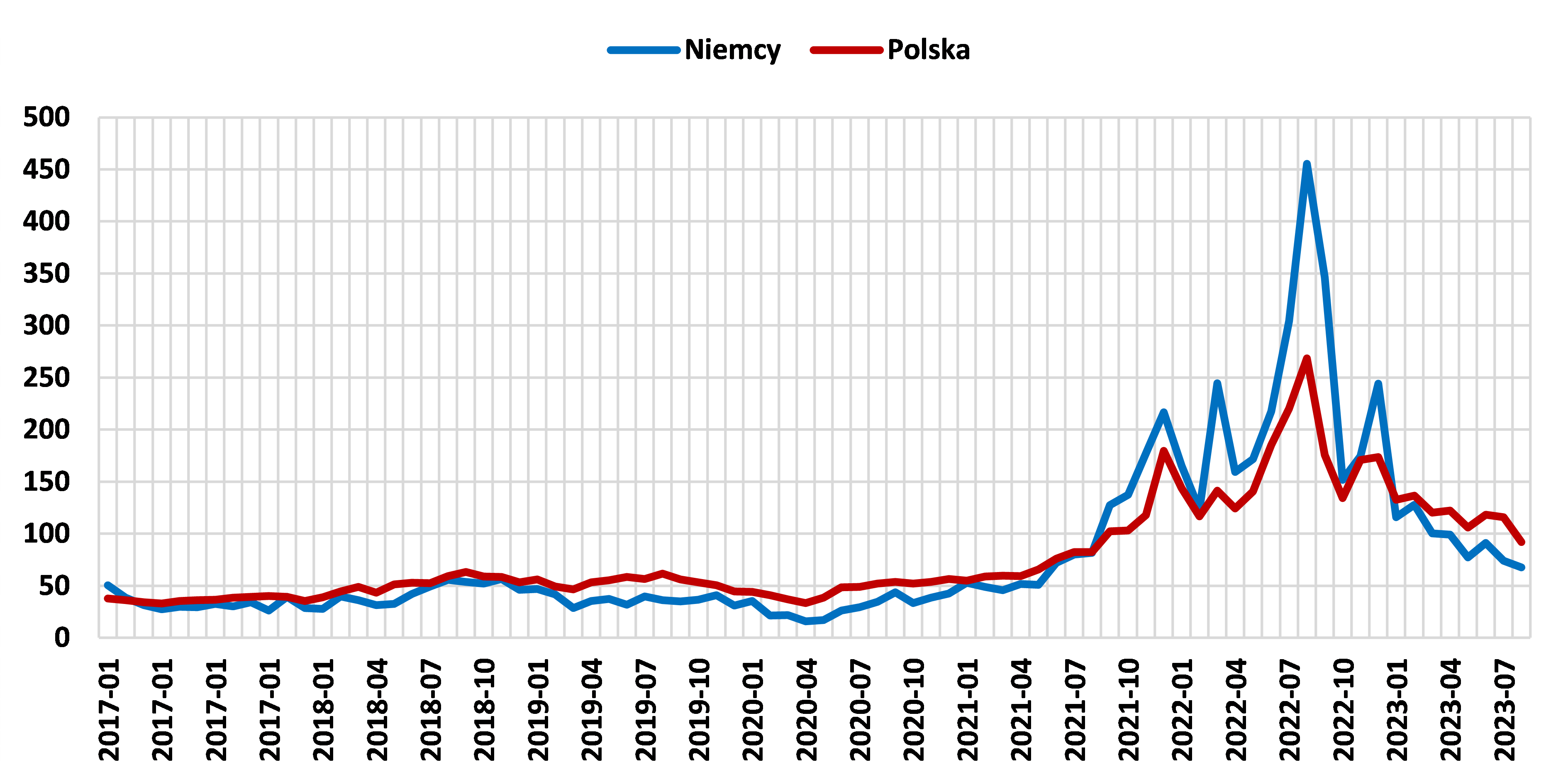

Rekordowo wysokie ceny paliw, uzupełniane przez utrzymujące się w trendzie wzrostowym ceny uprawnień do emisji CO2, zaowocowały w 2022 roku przekroczeniem w Polsce poziomu 1.200 PLN/MWh (ok. 250 EUR/MWh) przez ceny EE na hurtowym rynku spot. Ceny w Niemczech przekroczyły 450 EUR/MWh. Biorąc pod uwagę, że w latach 2017-2021 ceny EE w obu krajach nie przekraczały 75 EUR/MWh, absolutnie rekordowe ceny obserwowane w roku 2022 można – zwłaszcza przez pryzmat agresji militarnej Rosji na Ukrainę – uznać za zjawisko nadzwyczajne.

Rys. 2. Ceny hurtowe energii elektrycznej na rynku dnia następnego w Niemczech i Polsce (EUR/MWh). Opracowanie własne w oparciu o dane European Network of Transmission System Operators for Electricity (ENTSO-E)

Aby przeciwdziałać negatywnym skutkom gwałtownych wzrostów nośników energii, kraje Wspólnoty przyjęły szereg rozwiązań prawnych regulujących rynki energii w celu ochrony odbiorców końcowych[1].

Krajowe rozwiązania z zakresu cen energii elektrycznej dla odbiorców końcowych uregulowane zostały przepisami Ustawy z 7 października 2022 roku o szczególnych rozwiązaniach służących ochronie odbiorców energii elektrycznej w 2023 roku w związku z sytuacją na rynku energii elektrycznej, jak również Ustawy z 27 października 2022 r. o środkach nadzwyczajnych mających na celu ograniczenie wysokości cen energii elektrycznej oraz wsparciu niektórych odbiorców w 2023 roku.

Na mocy przepisów powyższych ustaw rozliczenia z odbiorcami końcowymi za EE zużytą w trakcie 2023 roku oparte są o:

- „zamrożony” poziom cen energii elektrycznej dla gospodarstw domowych (GD) na poziomie cen z 2022 roku w ramach określonych limitów zużycia EE

- maksymalny poziom cen EE dla GD (limit GD) po przekroczeniu wspomnianych ustawowych limitów zużycia

- maksymalny poziom cen EE dla małych i średnich przedsiębiorstw (MŚP), jednostek samorządu terytorialnego (JST) i podmiotów świadczących usługi użyteczności publicznej (limit MŚP).

W przypadku GD regulowany maksymalny poziom ceny EE dla GD to 693 PLN/MWh, natomiast limit dla MŚP, JST i podmiotów wrażliwych to 785 PLN/MWh. Ustawodawca przewidział stosowanie powyższych cen maksymalnych na następujących zasadach:

- rozliczenia z GD: od momentu przekroczenia limitów zużycia do 31 grudnia 2023 roku

- rozliczenia z MŚP, JST i podmiotami użyteczności publicznej: od 24 lutego 2022 roku do 31 grudnia 2023 roku.

W dniu 10 lipca 2023 roku Rada Ministrów przyjęła projekt o zmianie ustawy o szczególnych rozwiązaniach służących ochronie odbiorców energii elektrycznej w 2023 roku w związku z sytuacją na rynku energii elektrycznej oraz niektórych innych ustaw, przedłożony przez ministra klimatu i środowiska. Nowelizacja zakłada m.in. wprowadzenie wyższych limitów zużycia EE przy zamrożonych cenach dla GD, jak również obniżenie (od 1 października 2023 roku) ceny maksymalnej dla MŚP, JST i podmiotów użyteczności publicznej do poziomu 693 PLN/MWh.

Ceny EE dla odbiorców końcowych

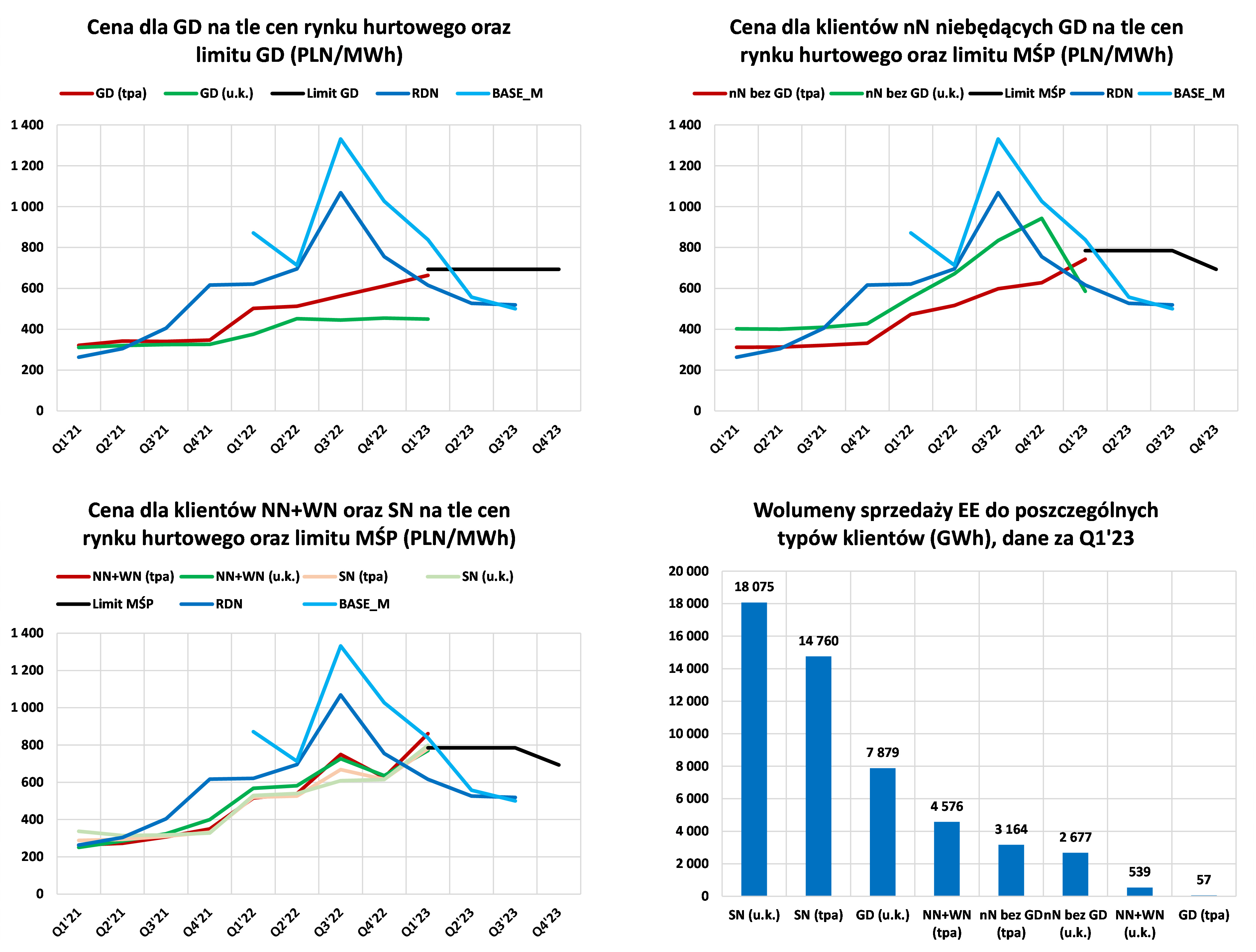

Zebrane przez analityków IJ kwartalne dane obrazujące ceny EE dla odbiorców końcowych prezentuje Rys. 3. Ceny dla odbiorców końcowych zostały zestawione wraz z cenami rynku hurtowego EE dotyczącymi danego roku, jak również ze scharakteryzowanymi wcześniej limitami cen maksymalnych dla GD oraz MŚP, JST i podmiotów użyteczności publicznej.

Rys. 3. Ceny i wolumeny energii elektrycznej dla odbiorców końcowych w Polsce na tle sytuacji cenowej na rynku hurtowym (PLN/MWh). Opracowanie własne w oparciu o dane Agencji Rynku Energii (ARE), PSE oraz TGE

Objaśnienia:

- RDN: Cena Rynku Dnia Następnego (obrazująca rynek spot giełdy TGE)

- BASE_M: cena rynku terminowego ustalona dla danego miesiąca w notowaniach miesiąca poprzedniego

- BASE_Y: cena rynku terminowego ustalona dla danego roku w notowaniach roku poprzedniego

- nN, NN+WN, SN: niskie napięcia (poniżej 1 kV), najwyższe napięcia (220 i 440 kV) + wysokie napięcie (110 kV), średnie napięcia (10 do 30 kV)

- tpa – ceny dla odbiorców posiadających oddzielne umowy na sprzedaż i na dystrybucję EE (tzw. umowy TPA)

- k. – ceny dla odbiorców posiadających tzw. umowy kompleksowe (tzn. jedna umowa pokrywająca sprzedaż EE oraz jej dystrybucję)

- Najbardziej aktualne dane ARE w zakresie cen dla odbiorców końcowych dotyczą 1. kwartału 2023 roku

W przypadku cen dla GD zauważalna jest różnica między poziomami cen w umowach kompleksowych a cenach umów TPA. O ile ceny w umowach kompleksowych utrzymują się na stabilnym („zamrożonym”) poziomie, ceny umów TPA systematycznie rosną od 4. kwartału 2021 roku, osiągając w 1. kwartale 2023 roku poziom nieznacznie niższy niż limit ceny maksymalnej dla GD.

W przypadku pozostałych grup odbiorców końcowych dane zaprezentowane zostały według poziomów napięć, z czego odbiorcy typu MŚP, JST oraz podmiot użyteczności publicznej generalnie zawierają się w ramach napięć nN oraz SN.

O ile w przypadku klientów nN ceny umów kompleksowych pozostawały przez wiele kwartałów powyżej cen TPA, o tyle w 1. kwartale 2023 roku ceny umów kompleksowych spadły o ok. 38% względem poprzedniego kwartału, kształtując się na poziomie ok. 586 PLN/MWh (tj. o 21% niższym niż cena TPA). Ceny TPA dla klientów nN kontynuowały natomiast systematyczne wzrosty do poziomów bliskich limitowi ceny maksymalnej dla MŚP.

Ceny dla odbiorców SN oraz NN+WN (zarówno w umowach kompleksowych, jak w TPA) cechował bardzo podobny przebieg. W 1. kwartale 2023 roku ceny dla tych odbiorców oparły się o limit MŚP, za wyjątkiem cen TPA dla odbiorców NN+WN, które przekroczyły poziom limitu MŚP[2].

Analizując ceny EE dla odbiorców końcowych należy także wskazać, że są one wypadkową cen rynku terminowego (ustalanych na rok, kilka kwartałów, miesięcy lub tygodni przed dostawą i rozliczeniem EE), jak i wypadkową cen rynku spot.

Ceny hurtowe rynku spot kształtują się pod wpływem bieżącej sytuacji kosztowej w zakresie paliw, uprawnień do emisji CO2 oraz sytuacji technicznej w systemie elektroenergetycznym (np. wolumen ubytków mocy wytwórczych, poziom produkcji z odnawialnych źródeł energii, OZE).

Ceny rynku terminowego są po części pochodną bieżącej sytuacji rynku spot, ale również wynikową przewidywanych na dany okres (np. przyszły rok) cen paliw i CO2, a także możliwej sytuacji technicznej systemu.

Dlatego też, o ile ceny hurtowe spot w roku 2023 (ok. 620 PLN/MWh w 1. kwartale, ok. 520 PLN/MWh w 2. i 3. kwartale) wykazują silne tendencje spadkowe względem poziomów z roku 2022 (ok. 787 PLN/MWh jako średnia za 4 kwartały), o tyle roczne ceny terminowe na rok 2023 – ustalone podczas notowań w warunkach roku 2022 – prezentowały poziom rzędu 1.100 PLN/MWh.

Należy także wskazać, że aktualne (sierpień 2023 roku) notowania rocznych cen terminowych na lata 2024-2027 wykazują tendencję spadkową i znacząco niższe poziomy niż cena terminowa na rok 2023 (od 740 PLN/MWh na rok 2024 przez 630 PLN/MWh na rok 2025 do ok. 590-580 PLN/MWh odpowiednio na rok 2026 i 2027).

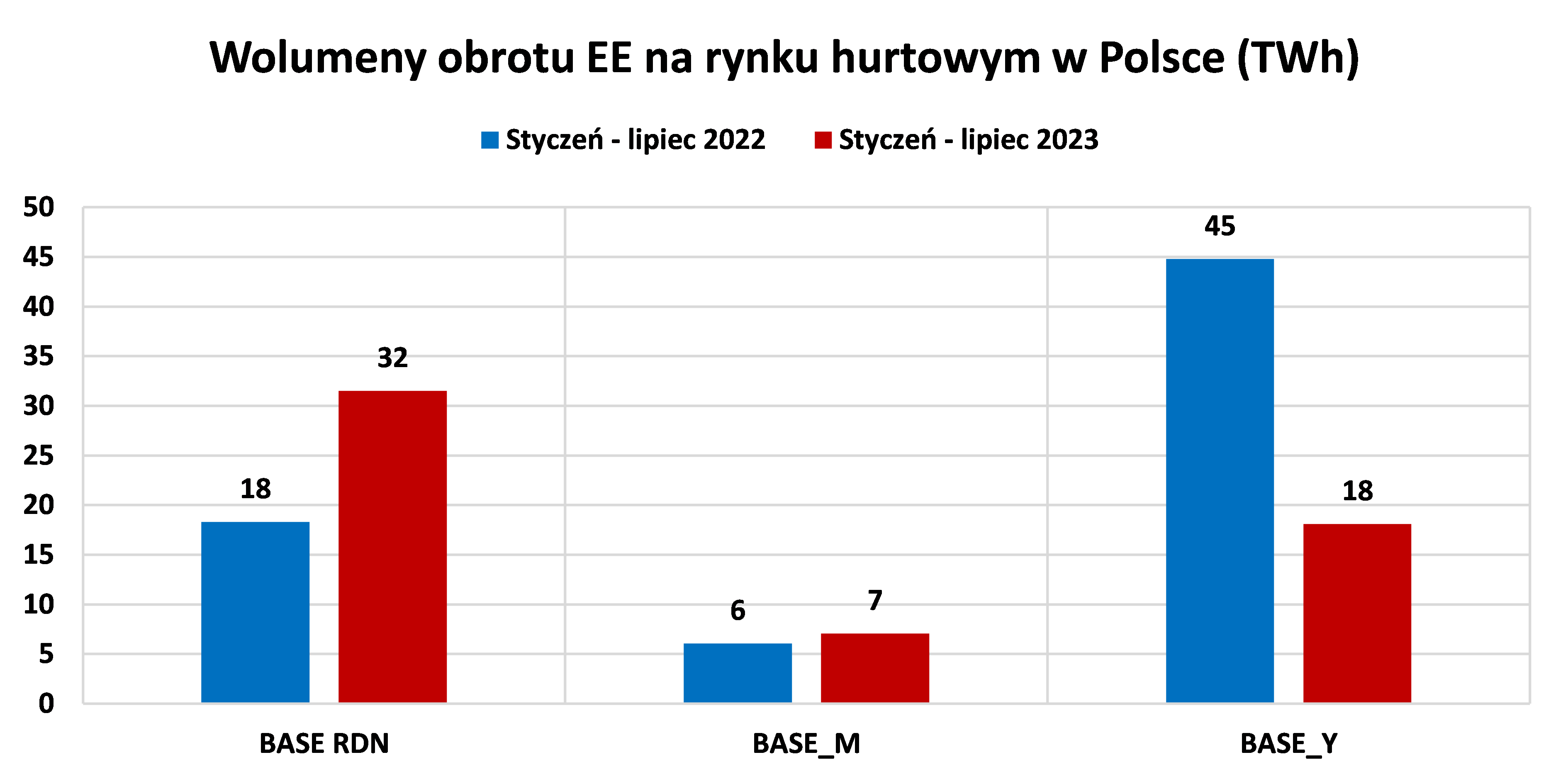

Warto również podkreślić, że znaczącej zmianie uległy wolumeny obrotu EE na rynku hurtowym w Polsce. Według danych TGE, obrót na rynku spot (RDN) w pierwszych siedmiu miesiącach 2023 roku wyniósł 32 TWh i był o 72% wyższy niż za analogiczny okres roku 2022. Podobne tendencje cechował obrót kontraktami miesięcznymi (BASE_M), gdzie wolumen za pierwsze siedem miesięcy 2023 roku wyniósł 7 TWh i był o 17% wyższy niż za analogiczny okres roku 2022. Odwrotna sytuacja cechowała obrót kontraktami rocznymi BASE_Y, gdzie wolumen za pierwsze siedem miesięcy 2023 roku wyniósł 18 TWh i był o 60% niższy niż za analogiczny okres roku 2022 (Rys. 4).

Rys. 4. Wolumeny obrotu EE na rynku hurtowym w Polsce (TWh). Opracowanie własne w oparciu o dane TGE

Czy przedłużenie stosowania obecnych środków interwencyjnych na rynku EE jest konieczne?

O ile wprowadzone środki regulacyjne w zakresie cen dla odbiorców końcowych znajdują uzasadnienie w przypadku zaistniałej w 2022 roku sytuacji nadzwyczajnej (agresja militarna Rosji na Ukrainę), o tyle powstaje pytanie co do zasadności ich utrzymywania w sytuacji obserwowanych w pierwszej połowie 2023 roku tendencji spadkowych na rynkach cen paliw oraz EE, a także spadków cen EE spodziewanych przez rynek w horyzoncie najbliższych lat (2024-2027).

Na podstawie obserwacji zachowań niektórych cen zaprezentowanych na Rys. 3 można wysnuć, że utrzymywanie cen regulowanych może rodzić ryzyko z obszaru psychologii rynku w postaci „przyklejenia” do poziomów maksymalnych nawet pomimo sygnałów spadkowych ze strony rynku spot czy rynku terminowego. W kontekście powyższego, warto wskazać na zidentyfikowane w ramach Rys. 4 przeniesienie obrotu hurtowego z obszaru kontraktów rocznych na taniejący rynek spot oraz miesięczny. O ile zjawisko to oznacza, że coraz więcej EE w hurcie jest obecnie handlowane po coraz niższych cenach względem limitów maksymalnych (por. Rys. 3), o tyle ceny dla odbiorców końcowych wykazujące w niektórych przypadkach tendencję do „przyklejenia” do limitów oznaczają, że odbiorcy są wyeksponowani na ceny wyższe niż wynikające z aktualnych sygnałów rynkowych. W efekcie dla tej części odbiorców końcowych, która zakupiła EE w ofertach o stałych cenach zbliżonych do limitów maksymalnych (tj. wyższych niż spadające obecnie ceny rynku spot) koszty EE mogą być wyższe nawet o ok. 265-285 PLN/MWh niż wynikałoby to z aktualnych poziomów cen spot.[3]

Dodatkowo, jak wskazuje niedawny (czerwiec 2023 roku) raport Komisji Europejskiej dotyczący przeglądu skuteczności zastosowanych nadzwyczajnych środków regulacyjnych oraz zasadności ich dalszego stosowania[4], informacje poddane ocenie Komisji oraz obecne (i przewidywane w normalnych okolicznościach przyszłych) uwarunkowania rynkowe w zakresie dostaw oraz cen EE w Unii Europejskiej nie dają powodu aby przedłużenie obowiązywania zastosowanych w 2022 roku środków regulacyjnych (redukcje popytu, limity cenowe dla rynku hurtowego oraz detalicznego EE) były dalej zasadne.

Komisja zwraca m.in. uwagę, iż zastosowane rozwiązania regulacyjne w zakresie cen rynku hurtowego (tj. cena maksymalna 180 EUR/MWh) przełożyły się na wzrost niepewności po stronie inwestorów w infrastrukturę elektroenergetyczną związaną z rozwojem kontraktów typu power purchase agreements (PPA)[5]. Raport stwierdza, że regulacja cen hurtowych EE w niektórych krajach członkowskich mogła wpłynąć negatywnie na zawieranie nowych kontraktów PPA przez producentów i odbiorców energii. Powyższe może spowolnić rozwój nowych źródeł energii, w tym zwłaszcza źródeł OZE (opartych o lokalne zasoby naturalne krajów członkowskich) dających potencjał zmniejszenia uzależnienia od importowanych paliw kopalnych. Według Komisji, potencjalne przedłużenie regulacji cen hurtowych wpłynie negatywnie na kluczowy cel reformy rynku energii(opisanej w tzw. electricity market design proposals z marca 2023 roku[6]) jakim jest rozwój kontraktów PPA oraz ich płynności.

Raport Komisji stwierdza także, że środki związane z regulacją cen detalicznych EE dla GD oraz MŚP (skutkujące de facto ustaleniem cen sprzedaży poniżej kosztów) są zabiegiem nadzwyczajnym o charakterze tymczasowym i przedłużenie jego obowiązywania – podobnie jak regulacji cen hurtowych – nie jest konieczne w obliczu aktualnych uwarunkowań rynkowych. Komisja podkreśla, iż kluczowymi wadami regulacji cen rynku detalicznego w postaci limitów cen maksymalnych jest brak zachęt dla odbiorców końcowych do stosowania zachowań i środków z zakresu efektowności energetycznej, jak również pogorszenie konkurencji na rynku detalicznym.

W obliczu powyższego, Komisja potwierdza w raporcie, że nie będzie proponować przedłużenia stosowania wyżej wymienionych nadzwyczajnych środków regulacji rynku EE, wskazując także, że pewne aspekty powyższych rozwiązań (m.in. możliwość tymczasowego stosowania limitów cen detalicznych w sytuacjach kryzysowych) zostały uwzględnione w proponowanych strukturalnych zmianach funkcjonowania rynku EE w dłuższym okresie.

[1] www.bruegel.org/dataset/national-policies-shield-consumers-rising-energy-prices

[2] Należy zaznaczyć, że w ramach odbiorców NN+WN w zasadzie nie ma podmiotów podlegających limitowi MŚP.

[3] W przypadku MŚP, JST i podmiotów użyteczności publicznej jest to różnica między obecnymi poziomami cen spot (ok. 500-520 PLN/MWh) a limitem maksymalnym na poziomie 785 PLN/MWh.

[4] https://energy.ec.europa.eu/news/commission-report-emergency-energy-measures-facilitated-market-improvement-2023-06-05_en oraz https://energy.ec.europa.eu/system/files/2023-06/COM_2023_302_1_EN_ACT_part1_v2.pdf

[5] Kontrakty PPA to kontrakty sprzedaży EE nakierowane na zapewnienie długoterminowej stabilności ceny zarówno dla producenta, jak i konsumenta energii objętej tym kontraktem.

[6] https://ec.europa.eu/commission/presscorner/detail/en/IP_23_1591